株式を中心にした資産運用を20年続けています

運用資産の約7割を米国株式のインデックス中心に長期運用しています

残りを趣味の範囲で、米国個別株およびテーマETFで運用し、楽しんでます

2月、物価が下がらず、金利先高感に始まり、ウクライナ問題で米国は下げる一方

特にグロース株、ハイテク株中心に強烈でしたね

そして、月末のウクライナ侵攻

戦争=景気低迷=株価ダウンと思いきや株価急上昇

いろいろ聞くと、戦争時が株価が上昇することが多いとか

理屈があるようですが、素人には難しいですね

10年後、振り返れば今回の下落も、小さなノイズに過ぎなかったなぁと思えるはずなので、視点をしっかり長期に保ち、インデックスの積み立てしっかり継続です

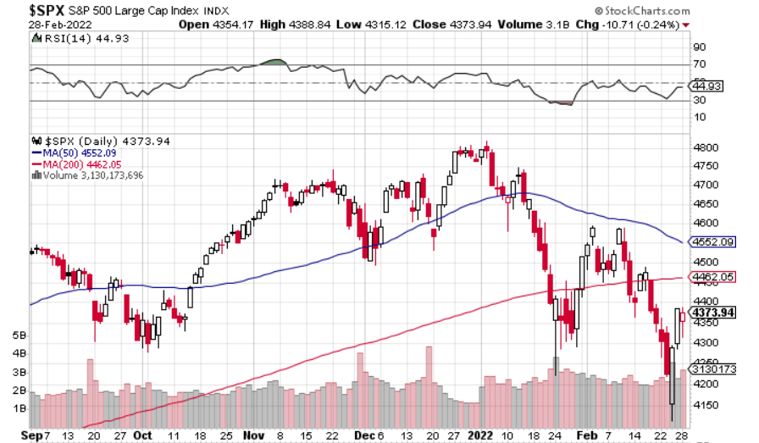

2月の米国市場

2月の米国市場は、部分的には上昇する局面がもあるものの、物価の7.5%上昇、これを受け3月のFMOCの金利の上げ幅が0.25%から0.5%へ観測が高まり、さらに10年産金利も上昇

これに、ウクライナ情勢も加わり強烈な下げ基調でした

月末、ロシアのウクライナ侵攻が始まると急激に回復

素人によくわからんですが、戦争時は株価が上昇する傾向があるとか

今回の場合、色々聞いていると

戦争で資源高⇒エネルギー上昇⇒消費減⇒不景気⇒物価上昇止まる⇒金利はそれほど上がらない⇒株価上昇

のいうような理屈とか

なんとなくわかったようなわかならいような

ただ、この上昇が継続的続くとは考えにくく、いずれにしても今年はそれほどインデックスとしては成長は見込めないことを前提に考えるのが良いようです

2月各指数は

S&P500 マイナス3.0% ナスダック100 マイナス4.5%

ナスダック100、一時は15%以上の下落していました、月末に少しリバウンド

しかし、これが上昇局面からの転換と考えるには時期尚早かと

S&P500のチャートです

まだまだ200日移動線を超えた超えたわけでもなく、長期視点で見ていきましょう

こうやって見ると2月も1月とよく似た感じですね

とは言っても、昨年の10月レベル以上には回復してますし、長期的に見ればノイズ程度の調整です

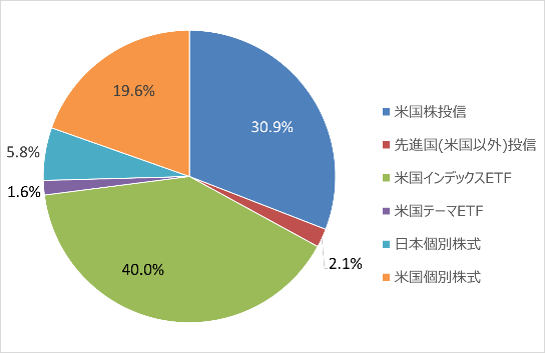

2月の運用結果

私の運用結果はマイナス2.3%

市場平均(S&P500)とほぼ同じ かろうじて上回りました

QQQがS&P500を下回る中、

金利上昇を考慮して、リスクヘッジとして少しだけ購入していたVTV(バリュー株)、VCD(生活必需品)、VDE(エネルギー)や旅行株がS&P500を上回り、下落を少しやわらげてくれました

久々に個別選択が、成功した月になりました

こんなことは、マレなことなので、調子に乗らず「インデックスをコアに、個別は少しだけ」の方針は変わりません

今後、金利上昇がおおきくなければグロース株つまりQQQに期待です

2月の売買

1月中旬から2月はロシアのウクライナ侵攻までは、売買せず

このまま、金利上昇局面をしのごうとおとなしくしていたのですが、ウクライナ侵攻で「市場はリスクオン=金利はそれほど上がらない」との理屈に納得し一部入れ替え

金利上昇局面の緩和策として購入したVTV(バリュー株)、VDE(エネルギー株)、VDC(生活必需品株)は役割を終えたとして売却

この下降局面でも利益を出したくれたので合格と思っています

売却分の多くをQQQ(一部VTI)インデックスにシフト

個別は、保有比率の低かったGOOGとTSLAを買い増し

インデックス比率、グロース比率を上げました

旅行株のMAR、DAL、CCLもグロースに切り替えようかと一瞬考えましたが、ここはいったん保留

状況を観察します

結局、個別の自信がなくグロースのQQQの比率を増やして、テーマETF減らした形です

コアのインデックスを比率を増やす=遊び部分がなくなることで、楽しみが減るのですが、

素人で売買する度に、損することも多い私にとっては、コアのインデックス比率を高めるのは必要以上の売買を抑制する良い判断と勝手に納得しています

今月のポートフォーリオ

かなりインデックスETFが増えましたね

私の場合VTIとQQQをインデクスと呼んでいます

米国株投信もQQQとS&P500、全米株式連動の投資信託=インデックスです

それから、高配当日本株は今月も米国株ほど落ち込まなかったので(むしろプラス)、少し比率が上昇って感じでしょうか

日本高配当株

配当でのキャッシュフローを楽しみに日本の高配当株を昨年11月くらいに購入したのですが、これがなかなか好調

一応収支状況を確認して選んだのですが、銘柄の選定が良かったのか、嬉しいですね

配当は6月くらいまで待たなければならないですが、今度帰国できた時の、家族での食事費用にしようと楽しみにしております

今後の投資方針

今回、グロースに少し資金をシフトした結果を眺めておきたいです

まだまだ不安定な要素が多い中、少なくともコアの部分は買い増しこそすれ、売却することなく米国の長期的な成長を信じて待つようにします

ただ、個別部分、特に旅行株に関しては今後の流れによっては買い替えはあるかも

この辺に注目してみたいと思います

これだけ先が読めない難しい投資環境の中、今年は厳しい結果が待っていると覚悟して、我慢の時かと

ウクライナ問題、金利、インフレ、リセッション等本当に先行きわかりません

先月と同じことを書きますが

いずれにしても「長期では必ず米国は成長する」を信じて投資しているわけで、

・市場から退出すことなく今までの積み立ては確実に継続

・タイミングを見た売り買いをして儲けようとしない(一部個別ではやってますが・・・)

・個別は、収支の良い会社、業界をしっかりホールド

この原則を忘れず、狼狽売りすることがないよう市場見守っていきたいと思います

まとめ

2月に入り、今年は成長が望めないことがはっきりしてきました

過去、比較的株価が好調な1,2月が下落の時は、1年を通じて期待はできないというアマノリティもあります

ここ2年が異常だったと理解し、素人の皆さんは下手な売り買いは、極力抑えてしっかり資産を構築していきましょう

(自戒を込めて)

コメント