株式を中心とした資産運用を長くやってきました

その経験をベースに、若い人にはできるだけ早くNISAやiDeCeを使って積み立てを勧めています

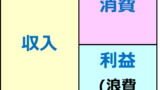

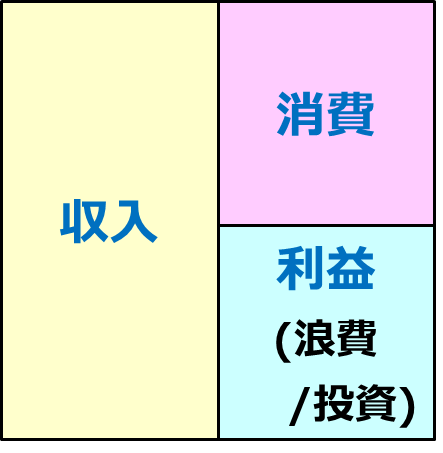

資産運用を始めるにあたって、前回、家計における資産運用の目的を明確にするため、家計の収入と支出(消費、浪費、投資)の関係について書きました

その収入と支出の関係を「収入」ー「消費」=「利益」で考える

さらに、利益を「利益」=「浪費」+「投資」として、

「浪費」は今の生活を豊にするお金に使い方

「投資」将来の利益を増やすためのお金の使い方

とと考えることを提案しました

今回は、収入と支出と資産との関係について書いてみます

家計は毎月の「収入」と「支出」だけではありません

「家計簿って収入と支出の関係を記録するモンちゃうんかい!!」

もうチョイ進んだ人は、加えて

「収入と支出のバランスが確認して、ムダ使いチェックしたらええんちゃうかい!!」

と理解している人が多いと思います

ただ、家計には「収入」と「支出」以外に「資産」を管理する必要があります

「貯金」や「株式」「不動産」のような今使っていないお金、お金になる価値のあるものも=「資産」も、家計の中で管理するものです

その、「収入」と「支出」そして「資産」の関係を説明します

今回お話する内容は、企業の会計の考え方を参考に、家計に置き換えた時どのようになるか自分なりに応用し、私が管理している方法です

ということで、私自身がどのように考えて管理しているかを紹介する形で話を進めます

注:資産を「管理」すると表現していますが、「管理」とはその「使い方」と「持ち方」として使ってます

資産とは

資産とは家庭にある「貯金」や「株式」「不動産」のような価値のあるものもすべてです

まず、家庭にこのようにお金になるもの「資産」として何がどれくらいあるか把握します

あまり細かくしても管理しきれませんので、日々の生活で使うお金は除きます

貯金や、投資(株や債券、不動産)積み立ての保険、さらにはマイホームや自動車も資産になります

マイホームや自動車もどのくらいの価値があるか把握しておくもの特にローンを組んでいる場合は重要です

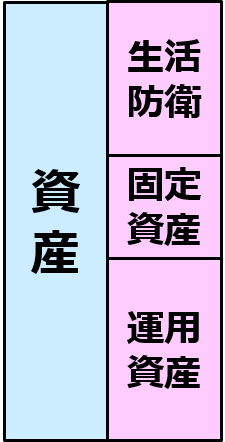

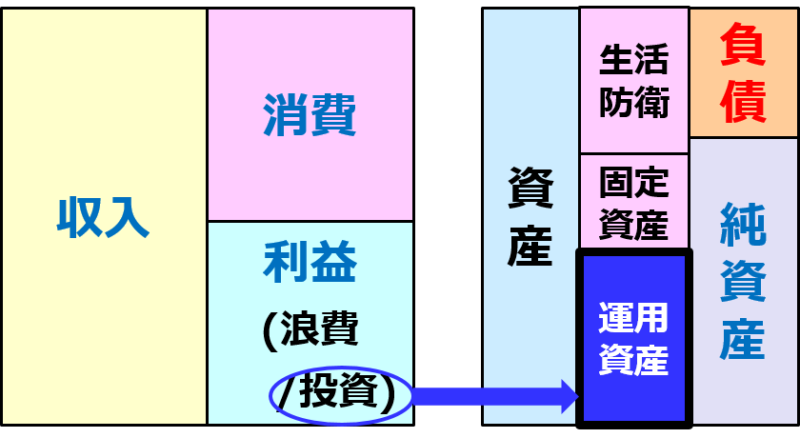

その資産を、「生活防衛資金」「固定資産」「運用資産」に分けて管理しています

図で書くとこんな感じです

生活防衛資金は、もし収入がなくなったり、まとまったお金が必要になった時に使うお金と考えます

生活防衛資金=「収入がなくなった時の〇〇ヶ月の生活費」+「将来必要なまとまったお金」

「将来必要なまとまったお金」は結婚資金や子供の大学の入学金、授業料、自動車の購入、海外旅行、家の修理(持ち家の場合)などが当てはまります(通常の収入で賄えないお金です)

事故や病気には「資産」ではなく「保険(民間の生命保険や損害保険だけでなく健康保険、年金等の公的保険を含む)」備えることにしています

「固定資産」は一般家庭の場合マイホームやマイカーでしょうか

他にもあるかもしれませんが我が家にはありません

「運用資産」が株式や債券などの投資してお金を増やすための資産になります

運用のための固定資産も「運用資産」含めるようにしています(私は持っていませんが)

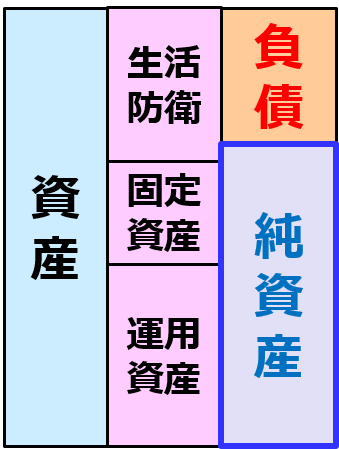

負債の考え方

いくら沢山の資産を持っていても、同じように負債(借金、ローン、カードローン)を持っていては、実際の資産=純資産は減ります

資産の内、負債分を引いた「純資産」が自分が使える本当の資産になります

もし、資産より負債が多くなると、いざというとき負債を返すことができず、破綻した生活に近づくことになります

さらに、私の場合、負債には将来確実に発生する支出を含めることにしています

生活防衛資金のところで述べた子供の大学の入学金、授業料、自動車の購入、海外旅行、家の修理(持ち家の場合)等ですね

「負債」=「借金」+「将来確実に発生するまとまった支出」

と定義しています

資産のあるべき姿

それぞれの管理のポイントについて説明します

1.負債の内「借金」がある間は運用資産は最小にする=借金を返すことを優先する

借金をして大きく資産を運用し(レバレッジを利かして)稼ぐ考え方もありますので、全く否定はしませんが、上級者向けと考え現時点私は行っていません

将来もしないと思います

また家のローンを返しながら、積み立て投資をしてた時期もありましたが、あくまで収入に余裕ができた時、ローンを前倒しで返すより、積み立てた方がよいと判断してからです

2.「負債」<「生活防衛ー〇〇ヶ月の生活費」

これが理想ですが、マイホームや自動車のローンが残っている時は

「負債」<「生活防衛+固定資産ー〇〇ヶ月の生活費」

の関係もやむをえません

これができない時、生活できないことはないですが、お金が必要な時に固定資産を売却する必要が出てくる可能性があります

その時、売却金額より負債残高が多いとき、資産なくなり、借金だけが残る状態になっています

「持ち家派」と「賃貸派」の議論の時に「賃貸派」の主張の根拠です

3.上記の関係を維持しながら、投資を行い「運用資産」を築いていく

例えば、「将来に必要なまとまった支出」例えば「旅行をしたい」とかの場合は、その分「負債」は増えるので、「生活防衛資産」を増やさないとダメってことになります

「資産」と「収入」「支出」の関係

資産について一通り説明し理解したうえで「資産」と「収入」「支出」の関係を説明します

下の図は前回の記事で収入と支出の関係を示した図です

この図の中の「投資」が資産の中の「運用資産」を増やすことになります

こんな関係です

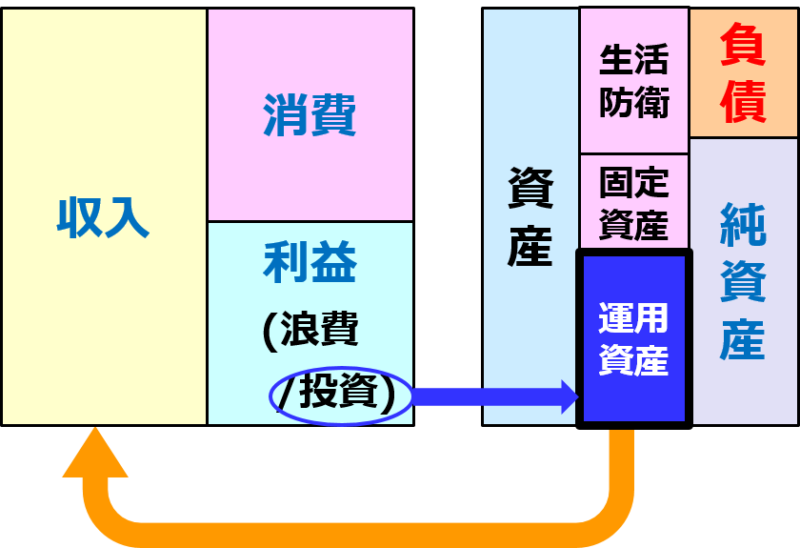

そして最も重要なポイントが、この「運用資産」によってさらに収入が増やすことです

株でキャピタルゲインやインカムゲインを得る

債券や貯金で利息得る

等です

つまり、この図のようになります

この資産運用で得た収入を「浪費」に使うか、さらに「運用資産」を増やすかは人それぞれの目的、人生観で変わってきます

私は、サラリーマンとして働いている間は、運用資産で得た収入は、ほとんど投資にに回して、一部株式からの配当金を浪費として、プチ贅沢に使っています

サラリーマン引退後は生活費=「消費」に回すつもりです

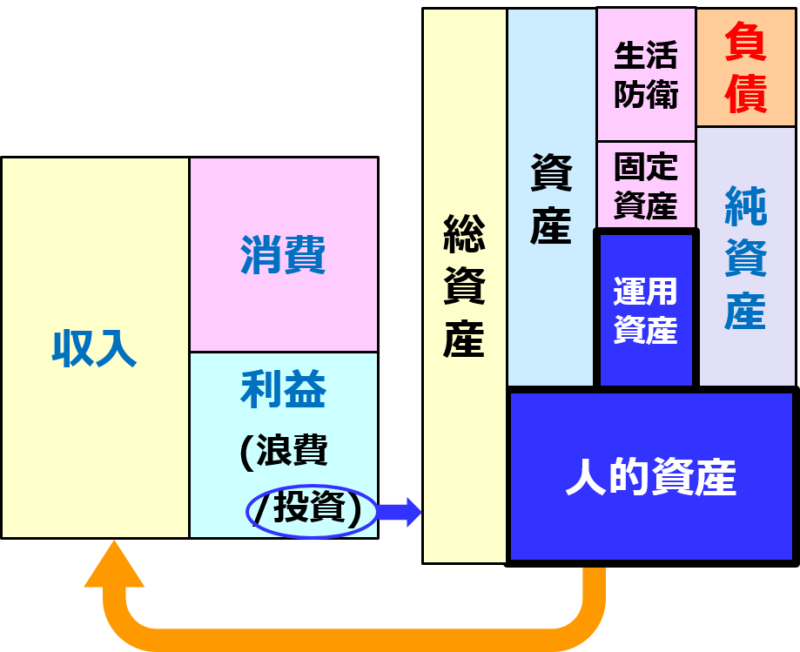

人的資産

資産には、もう一つ大切な資産があります

「人的資産」=「自分自身で稼ぐ力」です

実は収入を増やすには、この人的資産を活かすことが最も大切です

というか一番収入を増やせます

資産運用で収入を増やすのは、時間と規模が必要です

株等の投資で収入を増やそうとする前に、

自分に投資し、稼ぐ力をアップさせることを忘れないようにしましょう

まとめ

「資産」「収入」「支出」の関係について書きました

家計に絞った書き方にしましたが、それでも一般的な話にしようとしたために少しわかり難かったかもしれません

次回は、老後が近い私らしく、引退後の生活を見据えた「資産」「収入」「支出」の関係に絞って書きたいと思います

もう少しわかりやすくなるかと思います

収入の一部を投資に回し、資産を構築し、さらにその資産により収入を増やす

そして、豊かな生活を実現する

私も、これを早く実現できるように、日々頑張っていきたいと思います

コメント